Te ayudamos a encontrar financiación para tu coche

Actualizado: 10/04/2024

A veces la compra de un coche es un imprevisto que no habíamos tenido en cuenta: tenemos un accidente con nuestro antiguo coche, surge una avería demasiado cara de reparar, hay un nuevo miembro en la familia…

Adquirir un coche siempre supone un desembolso importante de dinero, por lo que el esfuerzo económico a realizar es elevado. Por suerte, existen muchas formas de conseguir pagar un coche poco a poco, a plazos, para que esta carga resulte menos pesada.

Los bancos y entidades financieras ofrecen diferentes alternativas que pueden resultarte atractivas en función de tus necesidades económicas y financieras. Si quieres saber cuáles son, consulta la lista a continuación.

Préstamo Prestalo

Acepta ASNEF

- TAE (desde): 4,02%

- Importe: 100€ - 60.000€

- Plazo: 3 - 96 meses

- Ingreso en cuenta: 24 horas

Acepta ASNEF

- TAE (desde): 0%

- Importe: 100€ - 50.000€

- Plazo: 6 - 24 meses

- Ingreso en cuenta: 24 horas

No acepta ASNEF

- TAE (desde): 4,07%

- Importe: 1000€ - 50.000€

- Plazo: 12 - 84 meses

- Ingreso en cuenta: 24 horas

No acepta ASNEF

- TAE (desde): 7,43%

- Importe: 4.000€ - 60.000€

- Plazo: 48 - 96 meses

- Ingreso en cuenta: 48 horas

Acepta ASNEF

- TAE (desde): 0%

- Importe: 1.000€ - 20.000€

- Plazo: 3 - 60 meses

- Ingreso en cuenta: 15 min.

RECOMENDADO

Acepta ASNEF

- TAE (desde): 0%

- Importe: 100€ - 10.000€

- Plazo: 61 - 90 días

- Ingreso en cuenta: 15 min.

Acepta ASNEF

- TAE (desde): 0%

- Importe: 100€ - 1500€

- Plazo: 61 - 90 días

- Ingreso en cuenta: 15 min.

Acepta ASNEF

- TAE (desde): 0%

- Importe: 100€ - 1000€

- Plazo: 61 - 90 días

- Ingreso en cuenta: 15 min.

Acepta ASNEF

- TAE (desde): 0%

- Importe: 100€ - 1000€

- Plazo: 91 - 120 días

- Ingreso en cuenta: 15 min.

No acepta ASNEF

- TAE (desde): 0%

- Importe: 50€ - 850€

- Plazo: 7 - 30 días

- Ingreso en cuenta: 15 min.

No acepta ASNEF

- TAE (desde): 0%

- Importe: 100€ - 1400€

- Plazo: 5 - 30 días

- Ingreso en cuenta: 15 min.

Acepta ASNEF

- TAE (desde): 350%

- Importe: 50€ - 300€

- Plazo: 61 días

- Ingreso en cuenta: 15 min.

¿Cómo elegir el mejor préstamo de coche?

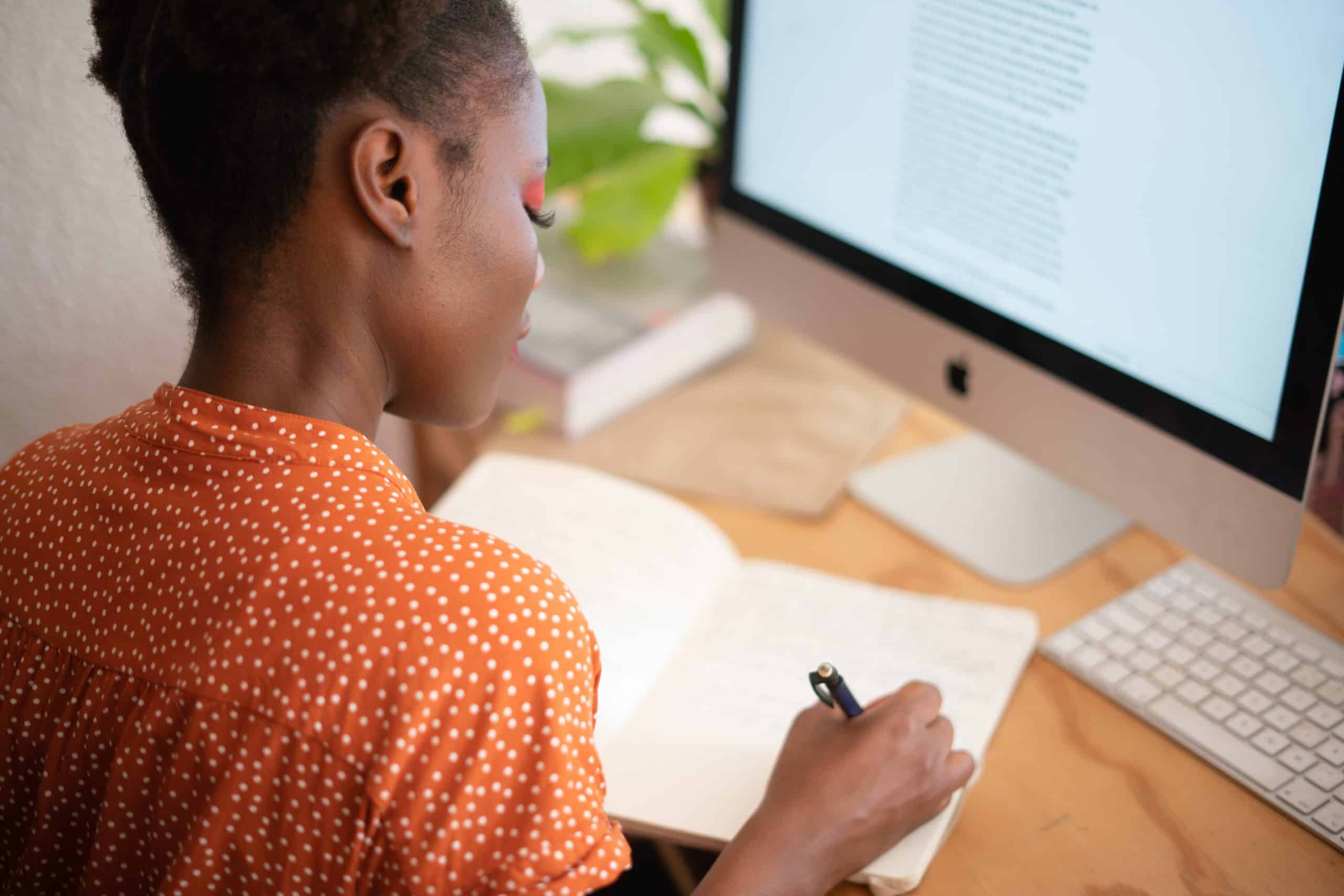

En el mercado existen infinidad de préstamos para financiar online la compra de tu coche. Para poder elegir el mejor, es necesario que estudies las características de cada uno y elijas aquel que vaya a suponerte unos costes menores. También debes tener en cuenta las cuotas a devolver y el tiempo que tendrás para hacerlo.

Para conseguir el préstamo más atractivo tendrás que comparar varias ofertas de préstamos de coches y fijarte en:

- Importe máximo: cantidad máxima que podrás conseguir para financiar tu coche. El resto tendrás que aportarlo de tus ahorros, así que asegúrate de que es suficiente.

- Tipo de interés: varía según si solicitas el préstamo en una financiera o en una entidad bancaria. En los bancos suele ser más bajo, pero las financieras que trabajan con los concesionarios suelen ofrecer una serie de ventajas por contratar con ellos.

- Comisiones: existen varios tipos de comisiones para este tipo de préstamos: de apertura, de estudio, de amortización anticipada, de cancelación total… Las comisiones pueden hacer que se eleve el coste del préstamo, intenta solicitar aquel que no las tenga.

- Plazo: debes conocer el plazo máximo del que dispones para poder devolver el préstamo. De esta manera podrás planificar las cuotas a pagar cada mes. Debes tener en cuenta que un plazo mayor implica cuotas menores pero un pago de intereses mayor.

- Productos vinculados: si decides solicitar financiación, es posible que tenga asociados algunos productos: seguros, tarjetas, apertura de cuentas… Asegúrate que los costes de estos nuevos productos no encarecen en exceso tu préstamo.

- Reserva de dominio: si financias tu coche puede haber una cláusula que establezca que el comprador solo posee y disfruta del coche, pero hasta que termine de pagarlo es propiedad de la entidad financiera.

¿Dónde puedo financiar un coche?

A la hora de elegir una entidad con la que financiar tu coche no existen muchas alternativas que puedas tener en cuenta. Aun así podrás estudiar las ofertas y elegir la que más te convenga.

- Financieras asociadas a la marca: las propias marcas trabajan con financieras que facilitan ayuda económica a quienes se van a comprar un coche. Ofrecen ventajas sobre el precio final del coche, pero los intereses del préstamo suelen ser más altos.

- Bancos: puedes acudir a varios bancos a pedir diferentes alternativas de financiación. El préstamo suele ser más barato que en los concesionarios, pero el proceso será más laborioso ya que habrá que gestionar la compra del vehículo por un lado y el préstamo por otro.

- Otras entidades financieras: puedes acudir a una entidad financiera ajena a la marca para que te informe sobre las condiciones de sus préstamos. Son un poco más caros, pero es bueno consultar a diversas fuentes para tener más opciones.

Formas de financiar un coche

- Financiación bancaria: las entidades bancarias pueden ofrecerte préstamos personales o préstamos específicos para financiar tu vehículo. Tendrás que aportar la documentación necesaria para estudiar tu caso y justificar la finalidad del préstamo.

- Financiación de la marca: es la opción más sencilla, ya que desde el propio concesionario se encargan de gestionarlo todo. Se te ofrece un préstamo, que puede ser por el 100 % del valor del coche, y lo puedes devolver a plazos pagando el interés pactado.

- Renting: con esta modalidad, que se ofrece en bancos y en concesionarios, se alquila un vehículo que no es de tu propiedad. En el contrato se formaliza el alquiler del coche durante un número de años determinado. El usuario del coche paga una cuota mensual establecida previamente por el disfrute del vehículo. Al finalizar el contrato lo más común es devolver el coche, aunque también se puede alargar el contrato. El cliente suele recibir una serie de servicios como cobertura de averías, revisiones, seguros, impuesto de matriculación… que de ser propietario del vehículo tendría que acabar pagando adicionalmente.

- Leasing: permite alquilar un vehículo y tiene opción a compra una vez que termine el periodo de arrendamiento establecido en el contrato. La compra del vehículo no es obligatoria, pero si decides adquirirlo, tendrás que pagar una cuantía igual al valor residual del mismo. Otras opciones serán devolver el coche o firmar un nuevo contrato de leasing sobre otro vehículo.

¿Es mejor financiar en un banco o en un concesionario?

Todo depende de lo que estés buscando. Indudablemente, al pedir un préstamo, todos buscamos que sea lo más favorable posible económicamente hablando, pero existen otras variables a tener en cuenta.

Concesionario Banco

Opciones de financiación limitadas Opciones de financiación amplias

Te ofrecen la financiación disponible Buscas la financiación disponible

Puedes financiar el 100 % Es posible que no financien el 100 %

Coste del préstamo más alto Coste del préstamo más bajo

Rebajan el precio del vehículo No pueden rebajar el precio del vehículo

¿Qué diferencias hay entre préstamo, leasing o renting?

Existen varias diferencias y similitudes entre estas tres formas de adquirir vehículos. Para que puedas elegir el mejor préstamo para coches vamos a desgranar sus características más destacables en las siguientes tablas.

Préstamo Leasing

El cliente paga las cuotas de un préstamo El cliente paga una cuota e intereses, además de una fianza

El cliente es propietario del coche El banco o la financiera son los propietarios pero el vehículo está a nombre del cliente

Al pagar el préstamo el coche es propiedad del cliente Al finalizar el contrato el cliente puede: Pagar una cuota final y quedarse el coche, devolver el coche, firmar un nuevo leasing sobre otro coche

El propietario hace frente a los gastos asociados El cliente hace frente a los gastos asociados porque el vehículo está a su nombre.

Dirigido a particulares y profesionales Dirigido a empresas, comercios y profesionales

Préstamo Renting

El cliente paga las cuotas de un préstamo El cliente paga las cuotas de alquiler y una fianza

El cliente puede pagar una entrada El cliente no suele pagar una entrada

El cliente es propietario del coche El coche no está a nombre del cliente

Al pagar el préstamo el coche es propiedad del cliente No tiene opción a compra. Al finalizar el contrato el cliente puede: Devolver el coche, ampliar el contrato sobre el coche

El propietario hace frente a los gastos asociados Los gastos asociados están incluidos en la cuota

Leasing Renting

Contrato de alquiler con opción a compra Contrato de alquiler de tiempo determinado

Cuota mensual en concepto de alquiler con opción a compra Cuota fija mensual en concepto de alquiler

El banco o la financiera son los propietarios pero el vehículo está a nombre del cliente El coche no está a nombre del cliente

Al finalizar el contrato el cliente puede: Pagar una cuota final y quedarse el coche, devolver el coch, firmar un nuevo leasing sobre otro coche No tiene opción a compra. Al finalizar el contrato el cliente puede: Devolver el coche, ampliar el contrato sobre el coche

El cliente hace frente a los gastos asociados porque el vehículo está a su nombre. Los gastos asociados están incluidos en la cuota

Por lo tanto, si te interesa tener la titularidad del coche desde el primer momento es mejor que optes por la compra del mismo mediante un préstamo o al contado.

Si, por el contrario, no te interesa tener un vehículo en propiedad y solo quieres disfrutar de su uso sin más imposiciones, puedes decantarte por un renting.

Si eres un profesional que quiere ampliar su flota de vehículos puede que el leasing sea la mejor opción para ti.

Requisitos para financiar coche

Los requisitos para comprar y financiar un coche pueden variar según la entidad en la que solicites el préstamo, así que serán ellos quienes te lo indiquen. El interés principal de quien te ofrezca un préstamo será que puedas devolverlo, por lo tanto querrá hacer un estudio de tu situación económica: ingresos, gastos, otros préstamos…

Los requisitos mínimos para solicitar la financiación son:

- Ser mayor de edad.

- Tener documentos de identificación vigentes.

- Contar con una fuente de ingresos estable

- No estar en ninguna lista como ASNEF

- Nivel de endeudamiento razonable

- No tener deudas impagadas

¿Puedo financiar mi coche con ASNEF?

Si necesitas un coche pero estás incluido en una lista de impagos como ASNEF vas a tener dificultades para conseguir financiación de bancos o entidades de financiación. Tendrás que buscar una serie de alternativas que te permitan adquirir el coche sin recurrir a la financiación tradicional.

- Entidades crediticias que acepten ASNEF: puedes intentar conseguir un crédito en una de estas entidades. Debes tener mucho cuidado y fijarte bien en los intereses ofrecidos para no acabar con sobreendeudamiento.

- Paga al contado: quizá puedas optar a un coche más barato que puedas costear en su totalidad.

- Solicita que te eliminen de ASNEF: salda tu deuda y solicita a la empresa con la que la contrajiste que te elimine de ASNEF. Puede ser un proceso lento, pero te permitirá poder acceder a la financiación.

Documentación necesaria para financiar un coche

Una vez que te hayas asegurado de que cumples los requisitos mínimos, cuando vayas a solicitar la financiación se te pedirán una serie de documentos que la entidad estudiará para asegurarse de tu solvencia y de que tienes una situación financiera saneada.

Copia del DNI

Verificar la identidad y la mayoría de edad.

Justificante de ingresos

Últimas nóminas recibidas, declaración de la renta o IRPF para conocer los ingresos del solicitante, su situación económica general en materia de bienes a su nombre, inversiones…

Cuenta corriente

Para conocer el IBAN y otros datos bancarios.

Deudas actuales o impagos

Para conocer el nivel de deuda y si se está al corriente de los pagos.

Finalidad del préstamo

Solo si lo solicitas a través de una entidad bancaria.

¿Qué costes tiene financiar un coche?

Si vas a financiar la adquisición de un coche nuevo debes de tener en cuenta que no solo harás frente al precio del vehículo, también tiene otros costes asociados:

- TIN y TAE: porcentaje de interés que se cobra por el préstamo. Es mejor tener en cuenta la TAE porque refleja mejor el coste total del mismo.

- Entrada inicial y cuota final: es posible que si contratamos una cuota mensual muy baja, esta esconda un desembolso elevado como entrada o como cuota final.

- Comisión de apertura y de estudio: suelen pagarse al formalizar el préstamo y por los trámites derivados de la apertura del mismo.

- Comisión por amortización anticipada: la cobrará la entidad financiera cuando el cliente desee anticipar total o parcialmente el capital que debe.

- Comisión por cancelación total: se aplica si el cliente cancela el préstamo anticipadamente.

- Pactos de reserva del dominio: suelen aplicarse en las financieras. El vendedor sigue siendo el propietario del vehículo hasta que el comprador pague la totalidad del préstamo. En caso de impago el comprador podría perder el vehículo.

¿Cómo ahorrar al financiar un coche?

Es difícil ahorrar al pedir cualquier clase de préstamo, pero puedes seguir una serie de pasos que harán que los costes del mismo disminuyan.

- No financies el 100 % del vehículo: intenta dar como entrada una suma elevada de dinero. De esta manera el préstamo a solicitar será menor y ahorrarás una buena cantidad de dinero en el pago de intereses.

- Plazo de financiación corto: alargar el plazo del préstamo puede hacer que nuestra cuota mensual sea menor, pero el coste total del préstamo será mayor debido al pago de intereses.

- Adáptate a tus ingresos: es fácil dejarse cegar por el mejor coche del concesionario, pero es importante ceñirse a la realidad. Si la cuota y los gastos del coche se llevan gran parte de tu salario, habrás comprado un coche que no puedes permitirte.

¿Qué pasa si no puedo pagar las cuotas del coche?

Dejar de hacer frente a un préstamo, sea cual sea, no es lo más conveniente. Al aceptar la financiación de tu coche firmas un contrato por el que te comprometes a devolver el dinero que te han prestado pagando una serie de cuotas sujetas a unas condiciones.

Si incumples tu parte del contrato, la entidad que te haya concedido el préstamo empezará por cobrarte unos intereses de demora por la cantidad que debas. El cobro de estos intereses cesará cuando pagues tu deuda.

Además es posible que también se te cobre una comisión por reclamación de posiciones deudoras. Suele ser una cantidad fija que se cobra cuando se debe avisar al cliente de un impago.

Además, en los casos más graves, se puede realizar una inscripción en registros como el ASNEF.

También se puede realizar una reclamación por vía judicial de la deuda pendiente o, incluso, iniciar procesos para recuperar el coche.

Todos los gastos relacionados con los automóviles suelen ser elevados, si además se le suma que surgen de imprevisto, como en el caso de las averías, hacerles frente ser un problema.

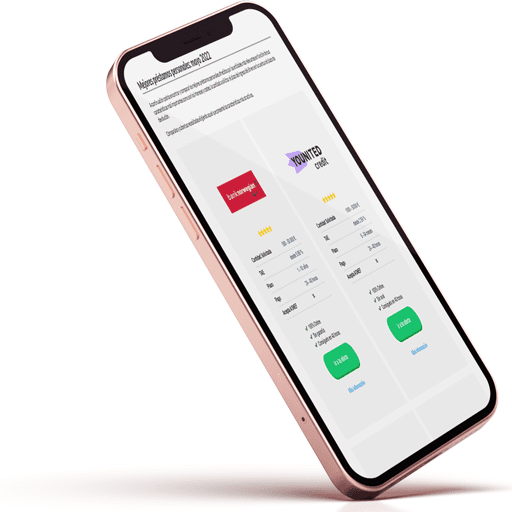

Con nuestro comparador podrás encontrar préstamos tanto para la reparación como para la compra de un vehículo, aunque sea de segunda mano. Encuentra una lista de préstamos filtrada según el importe que buscas, el plazo en el que deseas devolverlo y otros parámetros que pueden hacer mucho más fácil tu elección.

Si necesitas reparar tu coche o adquirir uno nuevo o de segunda mano, nuestro comparador puede ayudarte:

- Resultados ajustados a la información proporcionada

- Préstamos para adquisición o reparación

- Solicitud 100 % online

- Consigue tu préstamo en menos de 24 horas

¿Cómo funciona el comparador de préstamos para coche?

Completa el formulario

Recibe la lista de opciones

Elige tu préstamo

Entidades con las que trabajamos

Encuentra financiación para tu vehículo al instante

Con el comparador de préstamos que ofrecemos en esta página podrás identificar de manera rápida y sencilla qué préstamos se adaptan mejor a tu perfil de cliente y, por lo tanto, tendrás más posibilidades de que la solicitud sea aceptada.

Rellenar el formulario tan solo te llevará un minuto y podrás consultar la lista de opciones de inmediato.

- Recibir resultados ajustados a tu búsqueda

- Encontrar varias opciones de financiación al instante

- Observar las características de diversos préstamos en un solo lugar

- Incrementar las posibilidades de encontrar una entidad que acepte tu solicitud

En conclusión

Metodología: cómo establecemos cuáles son los mejores préstamos de coche (abril 2024)

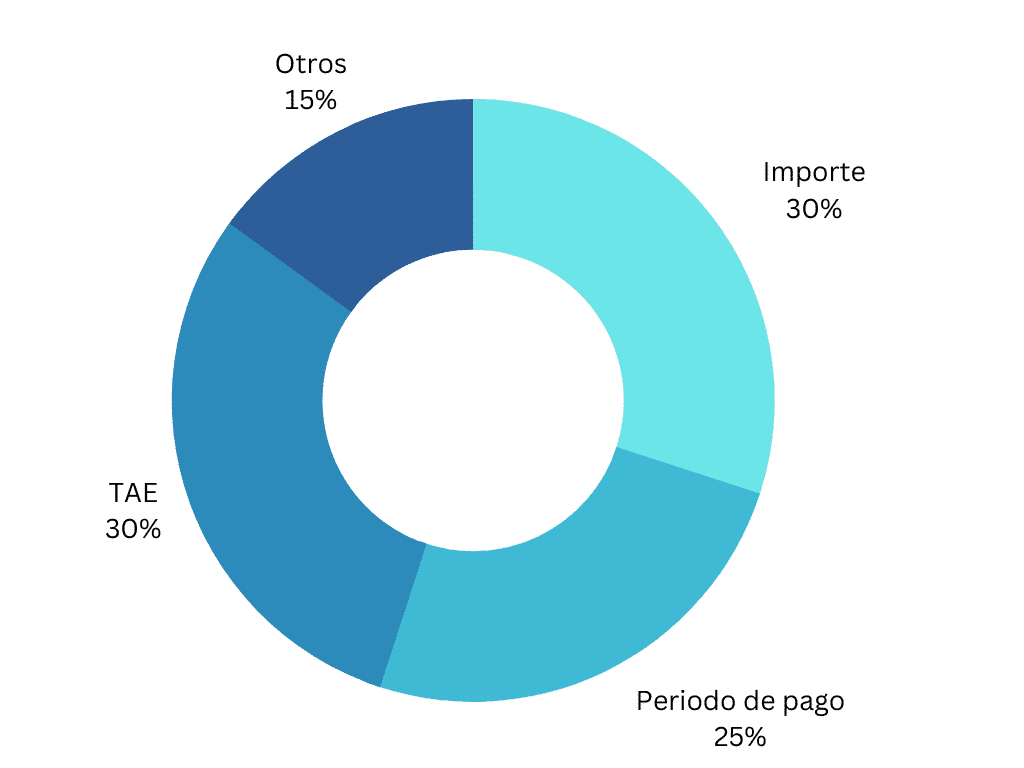

Para establecer cuáles son los mejores préstamos de coche tenemos que tener en cuenta cuál es el interés general de los consumidores, para ello nos preguntamos qué pueden estar buscando en un préstamo de coche y qué características son las más determinantes para diferenciarlos. Tras reunir todos los datos y mediante un exhaustivo análisis hemos ponderado los criterios para ofrecer un listado que ayude al lector a encontrar un producto que le interese y que se adapte a sus necesidades y preferencias.

Los préstamos de coche analizados para hacer esta clasificación corresponden a diferentes entidades financieras que ofrecen productos de calidad con unas características destacadas y unas comisiones ajustadas o nulas.

Con el fin de explicar la clasificación vamos a desgranar los parámetros que diferencian unos préstamos de coche de otros:

- Importe (30%): es una característica importante porque esta cantidad determinará si puedes llevar a cabo o no tus propósitos. Valoramos positivamente que la entidad ofrezca un amplio rango de cantidades, ofreciendo préstamos pequeños pero también de mayor cuantía.

- Periodo de pago (25%): es importante que la entidad ofrezca un plazo suficiente para devolver el préstamo cómodamente, pero también destacamos como positivo que permita devolverlo en un plazo corto o hacer pagos adelantados.

- TAE (30%): es el precio a pagar por la financiación. Se valora positivamente que la TAE se ajuste de manera adecuada al tipo de préstamo.

- Otras características (15%):

- Agilidad en la solicitud

- Rapidez de respuesta

- Condiciones para los usuarios

- Atención al cliente

- Fiabilidad y seguridad

Otros artículos que podrían interesarte

Préstamos inmediatos: consigue financiación en 15 minutos

Minicréditos sin rechazos: préstamos online con pocos requisitos

Préstamos para emprendedores, ¿qué son y cómo solicitarlos?

Bancos que no miran ASNEF, ¿existen?

Primer préstamo gratis: solicítalos online en minutos y con poco papeleo

Préstamos sin intereses: solicita tu primer crédito sin coste

Préstamos rápidos de 300 euros: gratis y online

Bancos que dan préstamos para cancelar deudas: cuotas más asequibles y con menos intereses

Trucos para que te concedan un préstamo: incrementa tus posibilidades de financiación